Le marché des professionnels : quelles stratégies bancaires pour répondre aux attentes des clients ?

Confrontées à une baisse de rentabilité depuis quelques années sur le marché des Particuliers, les banques françaises se tournent de plus en plus vers le marché des Professionnels. Celui-ci apparaît comme un véritable relais de croissance et amène les banques à repenser leurs approches.

Qui sont les Professionnels ?

Sur le marché bancaire, on distingue les Professionnels des Entreprises. La frontière entre ces deux marchés est poreuse mais on utilise communément les deux critères suivants pour distinguer les Professionnels des Entreprises : le nombre de salariés et le chiffre d’affaires. Jusqu’à 9 salariés et 2 millions de chiffres d’affaires (le seuil du second critère diffère légèrement selon les banques), on considère que ces entreprises appartiennent au marché des Professionnels. Au-delà, il s’agit du marché des Entreprises. En conjuguant ces deux critères, le nombre de Professionnels atteint 3,6 millions en France ; ce qui représente 96% de l’ensemble des entreprises en France.

Le marché des Professionnels est très hétérogène : il rassemble plus de 700 codes NAF et comprend une multitude de formes juridiques ; il s’agit donc d’une cible difficile à appréhender pour les banques. La segmentation classique se fait par grandes familles d’activités professionnelles : artisans, commerçants (et franchises), professions libérales de santé et autres professions libérales (juridiques ou comptables par exemple), et sociétés de services. Et suivant la segmentation choisie par les banques, les associations et les agriculteurs entrent ou non dans ce marché. Les startups constituent elles aussi un segment traité en parallèle.

Pourquoi cet attrait des banques pour les Professionnels ? Quel est le potentiel du marché ?

Les Professionnels représentent 3,6 millions de clients potentiels (hors agriculteurs) et la création d’entreprise est par ailleurs particulièrement fertile en France (41 134 créations d’entreprises sur le seul mois de décembre 2017). Le nombre de défaillances d’entreprises (liquidations judiciaires) est lui en net recul (-5,3% de défaillances au 3ème trimestre 2017 par rapport à l’année précédente, ce qui représente 10 830 défaillances).

S’ajoute à cela le fait que le Produit Net Bancaire d’un client Pro est nettement supérieur à celui d’un client Particulier : 2 500€ contre 500€. En précisant la décomposition suivante : 1 500€ reliés au compte professionnel du client et 1 000€ reliés à son compte particulier. Le marché professionnel d’une banque de détail peut constituer jusqu’à 40% de ses revenus. Laurent Goutard, directeur de la banque de détail de la Société Générale en France, annonçait en 2016 que la clientèle professionnelle rapporte « près de 20% du produit net bancaire du réseau ».

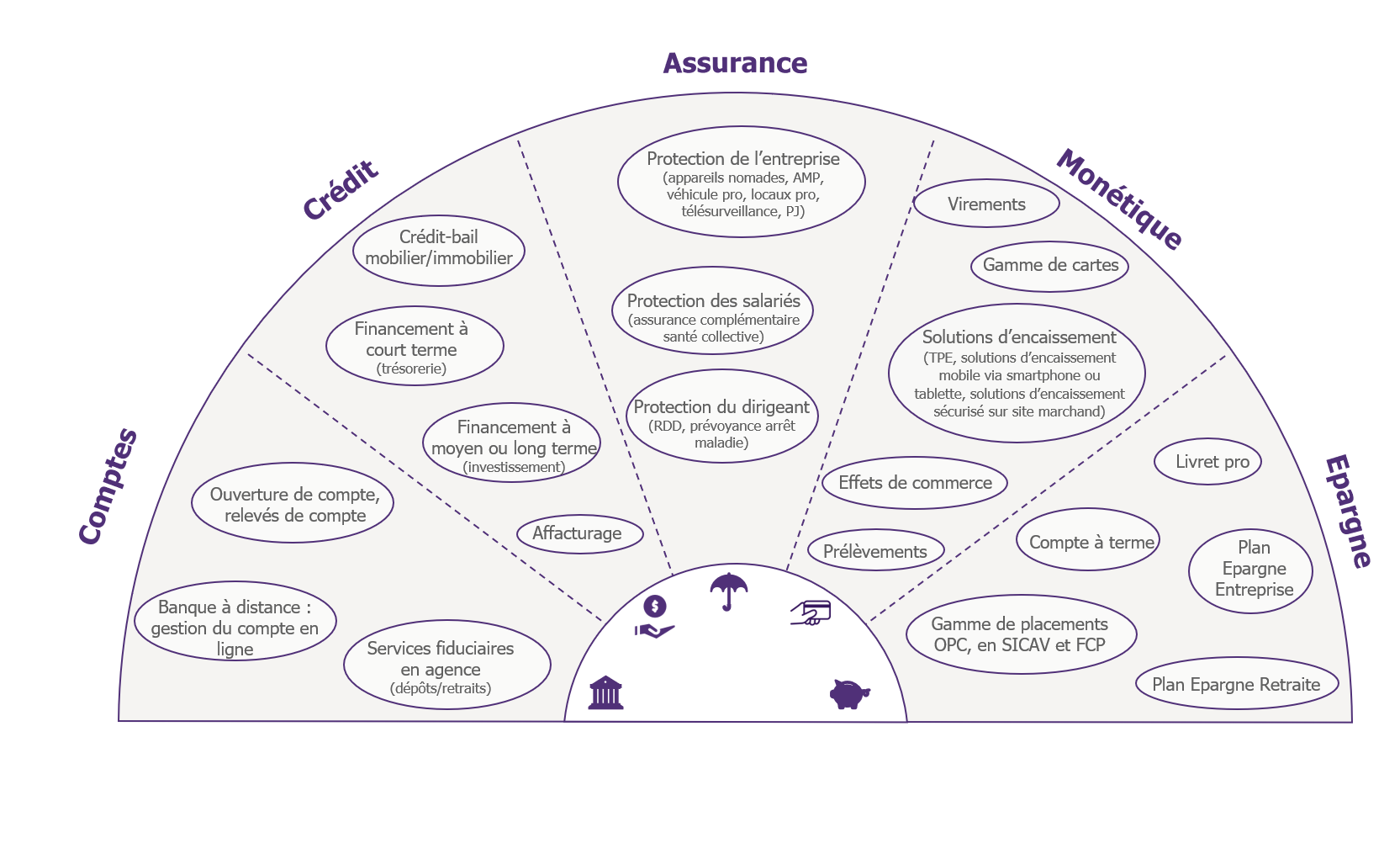

Les Professionnels sont également de forts consommateurs de produits bancaires du fait de leur activité. L’offre de produits est calquée sur celle proposée aux Particuliers, mais elle est plus étoffée sur certains univers de produits (financement, gestion courante, services à l’international, …).

Enfin, les Professionnels constituent des clients fidèles pour les banques. Ils changent moins fréquemment de banque que les Particuliers, et 80% sont mono bancarisés.

Quels sont les acteurs en présence ? Quelles sont les ambitions affichées ?

Le marché des Professionnels est un marché mature, dominé par les banques mutualistes. Ce sont ces dernières qui historiquement ont investi le marché des Professionnels et elles ont conservé de fortes parts de marché.

Le Crédit Agricole et la Banque Populaire ont les parts de marché les plus fortes sur le marché des Professionnels, comptabilisant respectivement 34% et 20%. A noter que LCL fait partie du Groupe Crédit Agricole depuis 2003 et détient une part de marché de 9%.

Les banques mutualistes comme commerciales, ont affiché de fortes ambitions concernant le marché des Professionnels. Celui-ci représente un axe de développement fort de leurs plans stratégiques. BNP Paribas a par exemple annoncé en 2015 un objectif de conquête de 150 000 clients sur quatre ans, ayant déjà 560 000 clients Professionnels à date (Plan Ambition Pro). La Société Générale, comptabilisant 240 000 clients Professionnels en 2016, a affiché la même année une ambition de 200 000 nouveaux clients sur quatre ans. Les objectifs de conquête sont ambitieux. C’est aussi le cas de La Banque Postale, créée en 2006 et davantage présente sur le marché des Particuliers que sur celui des Pros, dont le président du directoire, Rémy Weber, a annoncé en 2016 vouloir atteindre l’objectif de 250 000 clients Pros à 2019.

Qu’en est-il des banques en ligne et des néo-banques ?

Une des rares banques en ligne à s’être lancée sur le marché des Professionnels et étoffant continuellement son offre est Boursorama. La banque en ligne a lancé Boursorama Pro en janvier 2017, une offre 100% digitale destinée aux auto-entrepreneurs et entreprises individuelles, à 9€ par mois. L’offre comprend une carte bancaire, un découvert autorisé, une assurance Pro, un livret Pro, un chéquier, le virement SEPA et un coffre-fort numérique. Boursorama clame de sérieux avantages : pas de commissions de mouvement, pas de frais sur les prélèvements SEPA B2B et pas de commissions d’intervention en cas de découvert. A l’inverse, elle présente un handicap : l’impossibilité de réaliser des dépôts liquides, ce qui s’avère problématique pour les commerçants et professionnels de santé.

Monabanq propose également un compte auto-entrepreneur dont le tarif varie entre 7€ et 10€ par mois. La carte bancaire y est en option mais à l’inverse de Boursorama, les clients peuvent déposer leurs chèques et espèces dans les agences CIC.

Les deux offres restent donc très basiques comparément à ce que les banques traditionnelles proposent à leurs clients Professionnels. Les banques en ligne revendiquent un positionnement différent de ces dernières, en s’adressant principalement à un segment très spécifique des Professionnels : les auto-entrepreneurs, freelances et indépendants. Ceux-ci n’ont pas l’obligation d’ouvrir un compte professionnel et ils peuvent se contenter d’un compte particulier dédié pour gérer leur activité. Ils ont des besoins bancaires beaucoup plus simples que ceux des Professionnels et cela s’accorde bien avec le modèle des banques en ligne qui proposent une gamme de services peu étendue, et par conséquent des tarifs beaucoup moins chers. Les auto-entrepreneurs ne sont d’ailleurs pas les cibles prioritaires des banques traditionnelles. On peut également noter que les banques en ligne sont généralement adossées à des banques traditionnelles, ce qui permet de créer plus facilement une complémentarité dans l’offre.

On trouve une approche similaire chez le néo-banques, qui en plus jouent sur la promesse d’une ouverture de compte ultra rapide et d’un allégement administratif. Les services proposés sont eux aussi très basiques. N26 a lancé en 2017 son offre N26 Business, dédiée aux auto-entrepreneurs et freelances, gratuite si le client réalise plus de neuf transactions par mois. Également présents sur le marché depuis peu : Qonto avec une offre à 9€ par mois, ainsi qu’Anytime et Monaize.

Quelles sont les attentes des Professionnels ?

En termes de produits

On constate que la monétique est une particularité importante du marché des Professionnels, notamment pour les commerçants et professions libérales de santé.

Par ailleurs, le crédit constitue un produit essentiel pour les Professionnels. C’est généralement par cette offre et selon les avantages proposés par les banques (taux, modularité, frais de dossier) que les clients Professionnels, au moment de leur installation, choisissent leur banque. L’attrition est également fortement corrélée à l’obtention d’un prêt, aux temps de réponse et à la lourdeur administrative, ainsi qu’au niveau d’accompagnement du conseiller. Les Professionnels sont principalement consommateurs de crédits moyen long terme, mais sont également demandeurs de crédits de fonctionnement, majoritairement via des facilités de caisse. Ils s’orientent progressivement vers des crédits de fonctionnement plus sophistiqués, tels que l’affacturage.

Les Professionnels ont également des attentes fortes concernant les outils de gestion de leur activité qui leur permettent de simplifier leur quotidien et de dégager du temps pour leur activité. Souvent seuls (70% des Professionnels n’ont aucun salarié), les dirigeants souhaitent disposer d’outils pour simplifier et optimiser leur gestion administrative et comptable, automatiser les virements et prélèvements et ainsi éviter les retards de paiement qui peuvent s’avérer très dommageables pour leur activité, mais aussi simplifier leur facturation client.

Concernant le digital, les Professionnels, et notamment les TPE, n’ont pas encore pleinement pris conscience de l’avantage qu’il peut leur conférer en termes de conquête et de fidélisation client, mais aussi d’efficacité opérationnelle. 68% des entreprises françaises possèdent un site internet mais seulement 17% d’entre elles vendent en ligne. Les Professionnels s’intéressent progressivement aux sujets du e-commerce et de la transformation numérique. Afin d’accompagner leurs clients, certaines banques comme la Banque Populaire ont ainsi formé leurs conseillers sur ces thématiques (nouveaux moyens de paiement, acquisition des flux via internet, etc).

Autres sujets d’importance pour les Professionnels : la fiscalité et la transmission de leur entreprise. Ils souhaitent obtenir des conseils pour préserver leur patrimoine, et à l’heure de la retraite, opérer la transmission de leur entreprise dans les meilleures conditions. Il peut s’avérer difficile pour les Professionnels, qui sont parfois seuls dans leur activité, de trouver un repreneur, et certaines TPE doivent fermer lorsque le dirigeant part à la retraite. En 2014, il y a eu 15 364 cessions-transmissions d’entreprises et 5 638 cessations.

En termes de modèle relationnel

Les attentes et comportements des clients Professionnels sont assez différents de ceux des clients Particuliers. Quand les Particuliers adhèrent de plus en plus massivement à la « digitalisation du relationnel » et félicitent la mise à disposition d’outils autonomes tels que les assistants virtuels et chatbots (Max pour le Crédit Mutuel Arkéa, ou Nestor pour la MAIF), les Professionnels continuent de plébisciter la relation physique via les agences. Ils sont demandeurs de ce type d’outils facilitant leur quotidien mais ne veulent pas renoncer au contact humain car ils considèrent leurs conseillers comme de véritables business partners.

Au niveau de la fréquentation de l’agence, cela se traduit par un écart important entre les Particuliers et les Professionnels : 65% des Professionnels y effectuent plusieurs visites par mois (ce chiffre monte jusqu’à 81 % pour les artisans et est à 61% et 58% pour les professionnels de santé et les commerçants) lorsque seulement 17% des Particuliers y effectuent plusieurs visites par mois. Cela s’explique notamment par les besoins fiduciaires des Professionnels (dépôts/retraits et délivrance des moyens de paiement). Ces pratiques tendent à évoluer de par l’appropriation croissante de nouveaux moyens de paiement.

Les attentes des clients Professionnels sont particulièrement fortes en matière d’écoute et d’expertise, et de disponibilité et de réactivité. L’étude Jasmin publiée en 2017 relève que les Professionnels « demandent ainsi souvent à leurs conseillers de clientèle d’être réactifs, d’avoir des offres adaptées à leur situation et à leur besoin, d’obtenir des réponses fermes et rapides d’un bout à l’autre du process d’octroi par exemple. Pour un Professionnel, tout se joue à rythme soutenu, ne pas avoir de réponse rapide c’est parfois manquer une opportunité ou une affaire et c’est toujours l’occasion d’une insatisfaction majeure vis à vis de son conseiller ». Le conseiller se doit de personnaliser son accompagnement et d’adapter sa relation avec son client en fonction du fonctionnement et des contraintes de celui-ci.

Le client Pro attend également que son conseiller l’aide à développer son activité et il le voit comme un tiers de confiance. Le premier baromètre de la confiance des dirigeants de TPE à l’égard de leurs banques conclut que 80,6% des dirigeants de TPE font confiance à leur banque professionnelle et 71,8% à leur conseiller professionnel. La confiance est liée à 3 éléments clefs : la stabilité de la relation dirigeant-conseiller, l’accompagnement et le soutien en cas de difficultés et la demande de crédit.

Quelles sont les réponses des banques à ces attentes ?

En termes de produits

Les banques commercialisent des offres qui répondent aux besoins associés aux différents « moments de vie » ou « cycles de développement » de l’entreprise (création, développement et transmission). Peu d’offres sont différenciées selon les segments de clientèle évoqués plus haut. Et de manière générale, les banques proposent des produits identiques (banque au quotidien, crédit, assurance, monétique et épargne).

Afin de se différencier tout en répondant au mieux aux attentes clients, les banques se positionnent aujourd’hui sur des services qui ne sont pas dans leur cœur de métier mais pour lesquels elles s’estiment légitimes de les proposer. Elles établissent alors des partenariats avec des entreprises ou fintechs qui ont déjà conçu le produit ou l’outil, et interviennent davantage en aval pour la phase de commercialisation.

- Outils de gestion et d’accompagnement de l’activité

- Partenariat LCL avec Fizen (octobre 2016) : logiciel comptable destiné aux TPE qui est synchronisé automatiquement avec le compte bancaire et qui permet de préparer la comptabilité très rapidement, de réaliser et de suivre ses devis et factures, de gérer les notes de frais et les indemnités kilométriques et qui propose différents tableaux de bord pour suivre l’activité.

- Smart TPE par le Crédit Agricole (février 2018) : caisse enregistreuse digitale et multi-services (gestion automatique des stocks, consultation de tableaux de bord personnalisés, création et animation de programmes de fidélité et/ou de couponing) destinée aux commerçants de proximité.

- Adviz&Plus par la Banque Populaire (octobre 2017) : plateforme de suivi des informations économiques et financières de sociétés (bilans, chiffres clés, actionnariat, score de probabilité de défaillance, etc) qui permet aux Professionnels de mieux maîtriser le risque sur leurs fournisseurs. La plateforme permet également la gestion du poste client et fournisseur et le développement de l’activité commerciale.

- Cash in Time par le Crédit Agricole (octobre 2017) : offre en ligne de refinancement des factures en moins de 24 heures à destination des TPE et PME qui ont des besoins ponctuels de trésorerie.

- Juridique

- Partenariat BNP Paribas avec Legal Start (mai 2016) : site internet proposant une gamme de services juridiques afin simplifier les démarches de création d’entreprise tels que la modification des statuts de la société, le dépôt de marque, la rédaction d’un contrat de travail ou encore la mise en demeure d’un client ayant une facture impayée.

- Accompagnement au e-commerce

- Direct et proche par la Banque Populaire (dès 2012 puis enrichi au fur et à mesure) : aide à la création du site internet, optimisation de la visibilité sur le web et amélioration du référencement grâce à des campagnes Google AdWords.

- Mi comercio online par la Caixa Bank (oct 2016) : plateforme de formation aux pratiques de la vente en ligne destinée aux TPE, avec une boîte à outils pour construire son site marchand.

En termes de modèle distributif et relationnel

Généralement, les portefeuilles des conseillers professionnels sont segmentés selon les grandes familles de Professionnels. Cela permet de former les conseillers aux spécificités de leurs clients Professionnels qui en retour apprécient la reconnaissance de leur profession et statut.

Par ailleurs, certaines banques qui regroupaient auparavant dans chaque agence les activités Particuliers et Professionnels, ont choisi de séparer les deux activités afin d’apporter une qualité de service supérieure. Elles créent alors des agences exclusivement dédiées aux Professionnels. La Société Générale a par exemple déployé en 2017, 100 espaces Pro et 625 Espaces Libre-Service qui proposent aux Professionnels des équipements destinés aux opérations de banque du quotidien (remises chèques, versements espèces, retrait de monnaie) sur des horaires élargis. Et la banque va plus loin en labellisant « professions libérales » certaines agences. La Caisse d’Epargne Lorraine Champagne-Ardenne a ouvert une agence semblable en 2014 et le Crédit Mutuel Arkéa se positionne en précurseur puisqu’il a créé dès 1977 des espaces exclusivement dédiés aux Professionnels de la santé (sous l’entité CMPS). BNP Paribas a pour sa part développé 70 Maisons des Entrepreneurs depuis 2010.

On retrouve également cet aspect affinitaire à travers les partenariats que les banques nouent avec des ordres ou fédérations professionnelles : 61% des banques ont des partenariats affinitaires. Cela confère aux banques une certaine crédibilité auprès de leurs clients et prospects et permet le référencement et l’accès à des réseaux dédiés. Certaines banques, bien qu’elles s’adressent à l’ensemble des Professionnels, ont historiquement de fortes accroches ou ont choisi d’axer leur conquête sur certains segments de clientèle. On note le Crédit Agricole et les agriculteurs, LCL et les professions libérales (appuyé par Interfimo, sa filiale depuis les années 90), HSBC et les professions libérales de santé et juridiques, la Société Générale et les professions libérales et les startups ou encore la Banque Populaire et les artisans (partenaire de SOCAMA, société de caution mutuelle artisanale).

Au niveau des modes de contact et de l’accompagnement, les banques mettent au cœur de leur stratégie la proximité avec leurs clients Professionnels. Les conseillers se rendent par exemple sur le lieu de travail de leurs clients pour comprendre leur environnement, leur fonctionnement et leurs contraintes ; attentions qu’apprécient particulièrement les clients Professionnels. Pour participer au développement de l’activité de leurs clients, la Banque Populaire a lancé en 2015 une édition annuelle de L’Expérience, une opération organisée par les relais locaux de la banque, au cours de laquelle des artisans et commerçants, clients de la banque, font partager leur activité au grand public via des animations et démonstrations. L’édition 2016 a rassemblé 600 artisans, 430 artisans commerçants et 3000 participants dans 29 villes.

Afin d’accompagner les Professionnels et notamment les créateurs d’entreprises, les banques développent aussi des sites d’information, d’échanges et d’entraide, tels que Entreprenons.fr lancé en 2016 par CIC. On y trouve des actualités juridiques, fiscales ou concernant le financement, des dossiers thématiques, une boîte à outils (simulateurs, lettres types, etc) et un espace d’échange entre entrepreneurs et experts CIC.