« Le premier geste du régulateur ne doit plus être de contrôler pour sanctionner, mais d’accompagner pour corriger et aider à réussir ! » déclarait M. Emmanuel MACRON, Président de la République Française, lors de son discours à Viva Technology, le 15 Juin 2017. Il n’est plus nécessaire de présenter les FinTechs, elles sont d’ores et déjà indissociables du paysage bancaire. Mais sont-elles soumises aux mêmes réglementations que les banques historiques ?

Pourquoi le secteur financier est-il réglementé ?

De façon générale, le secteur de la Finance est et a besoin d’être réglementé. Les établissements bancaires et les entreprises d’assurance sont par nature plus fragiles que dans les autres secteurs. Les faillites bancaires représentent un risque non négligeable pour la société et pour les agents économiques. De ce fait, le secteur financier requiert un intervenant public et indépendant afin d’assurer sa régulation, grâce à :

- Des réglementations prudentielles : la plus grande activité d’une banque consiste à transformer les dépôts liquides des agents économiques en prêts non liquides. A grande échelle, cette transformation représente un risque qui doit être atténué. La réglementation prudentielle a la responsabilité de limiter cette transformation au sein des banques, notamment grâce aux règles édictée par le Comité de Bâle qui impose à un établissement bancaire de détenir un niveau suffisant de capital en fonction du risque encouru.

- L’assurance des dépôts des consommateurs : les banques permettent aux agents économiques de maintenir en sécurité leurs liquidités. De ce fait, l’assurance des dépôts a été introduite afin de limiter les effets collatéraux dans le cas où une banque fait faillite. Il s’agit d’une action préventive qui garantit la couverture des dépôts des agents économiques. Cette action permet d’éviter tout effet de panique qui pousserait les agents économiques de se ruer vers la banque en faillite afin d‘y retirer l’intégralité de leurs liquidités, ce qui aurait comme effet supplémentaire de précipiter la faillite de la banque.

- La supervision des établissements bancaires : les régulateurs ont la responsabilité de mettre en place un dispositif de supervision des établissements bancaires, par l’intermédiaire de règles définies et à respecter par les établissements bancaires.

- Les politiques monétaires menées par les banques centrales : les banques centrales contribuent aussi à la régulation du système financier via leur politique monétaire dont l’objectif est la stabilité des prix. Aussi, les banques centrales sont le dernier maillon de la chaîne en cas de risque systémique puisqu’elles peuvent fournir des liquidités supplémentaires à une banque en détresse.

En tant qu’activités bancaires, les FinTechs sont soumises à la réglementation. En effet, un grand nombre d’activités exercées par les FinTechs sont certes innovantes mais peuvent aussi représenter un risque impactant la stabilité du système financier. De ce fait, la mise en place d’un dispositif réglementaire adéquate est nécessaire afin de protéger les agents économiques qui réalisent des transactions via les FinTechs, assurer autant que possible une égalité de traitement avec les acteurs déjà existants, et favoriser l’innovation en accompagnant les FinTechs face à la réglementation.

Les réglementations applicables aux FinTechs

Les approches des régulateurs

C’est le grand débat depuis quelques années : quelle est la meilleure approche pour le régulateur par rapport aux FinTechs ? Comme déjà évoqué sur BankObserver (cf. Quelle réglementation pour encadrer l’activité FinTech ? – Tour du monde), 2 approches existent : le système de sandbox (ou « bac à sable ») et la proportionnalité de la réglementation.

Il est important de ne pas surestimer les différences d’approches entre les régulateurs : il s’agit davantage d’une question de forme (de communication) plutôt que de fond puisque la réglementation (comme la loi) est valable pour tous et dans tous les pays.

Le concept de sandbox peut être mal compris ou mal interprété par les acteurs : il ne s’agit pas d’une exemption réglementaire totale, mais d’un accompagnement réglementaire accordé à des FinTechs sur un axe de temps donné, via le projet Innovate lancé en 2014 par la Financial Conduct Authority (FCA). Rappelons qu’au sens propre, un bac à sable est un lieu où les enfants peuvent jouer, à un niveau de risque limité. Ainsi, au Royaume-Uni, un porteur de projet peut formuler une demande d’autorisation à la FCA pour intégrer le bac à sable. La FCA sélectionne ensuite les porteurs de projets selon ses propres critères et leur permettra d’intégrer le bac à sable. Ces porteurs de projets pourront alors bénéficier d’un accompagnement de la part de la FCA pour développer/tester tranquillement leur produits/services. En parallèle, les autres porteurs de projets, qui ne sont pas sélectionnés par la FCA, devront appliquer la réglementation en vigueur sans accompagnement.

En France, deux institutions assurent le rôle de régulateur :

- L’AMF (Autorité des Marchés Financiers) régule les acteurs et produits de la place financière française. Elle réglemente, autorise, surveille et, lorsque c’est nécessaire, contrôle, enquête et sanctionne. Elle veille également à la bonne information des investisseurs et les accompagne, en cas de besoin, grâce à son dispositif de médiation.

- L’ACPR (Autorité du Contrôle Prudentiel et de Résolution) est une autorité administrative dont le code monétaire et financier établit l’indépendance pour l’exercice de ses missions et l’autonomie financière. Pour son fonctionnement, l’ACPR est adossée à la Banque de France, qui lui procure ses moyens, notamment humains et informatiques.

L’approche française de la proportionnalité de la réglementation de l’AMF et l’ACPR, notamment via le Pôle FinTech Innovation, mis en place en Juin 2016, prône la réglementation pour tous (pas de régime de faveur). En effet, cette approche ne fait pas de différence entre les porteurs de projet : le Pôle Innovation FinTech (PFI) a pour mission de répondre à tous les porteurs de projets qui peuvent avoir des questions sur le cadre réglementaire concernant leur projet. En un an, le PFI a rencontré plus de 130 porteurs de projet afin de les renseigner de manière réactive sur la réglementation applicable à leur projet, les orienter dans le choix du statut le plus adapté, et assurer un suivi de leurs démarches durant la phase d’obtention d’agrément ou d’autorisation. A compter du 1er Juin 2017, de nouvelles actions ont été lancées : des e-learning dédiés et des matinées FinTechs. Les régulateurs français ont fait le choix d’éduquer les porteurs de projets à la réglementation dès la naissance du projet.

Les équipes dédiées aux porteurs de projet sont d’effectifs équivalents : 6 personnes au Projet Innovate du FCA vs 5 personnes au Pôle FinTech Innovation. Les régulateurs ont une base commune : la réglementation est valable pour tous.

Les statuts réglementaires français pour les FinTechs

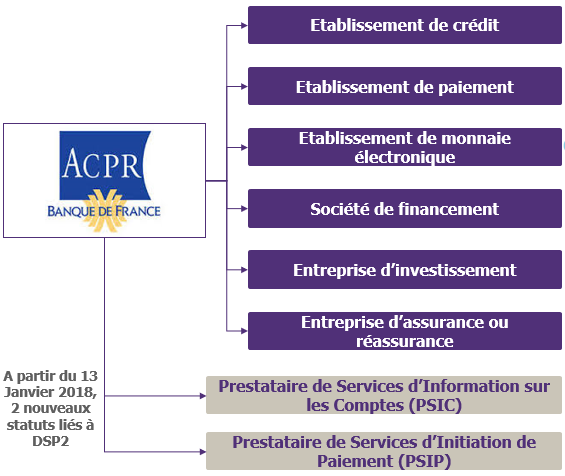

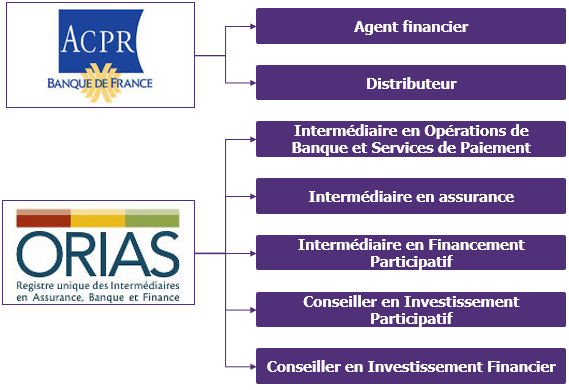

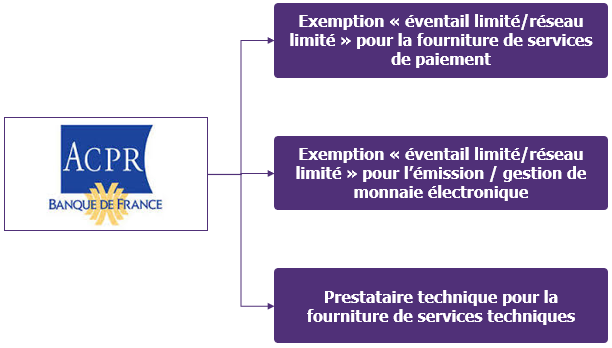

Pour pouvoir exercer son activité en toute liberté, une FinTech française doit choisir parmi 3 statuts réglementaires :

- Le statut agrée consiste à obtenir un agrément de la part du régulateur français :

- Le statut d’intermédiaire requiert une déclaration auprès de l’ACPR ou un enregistrement auprès de l’ORIAS (registre unique des intermédiaires en assurance, banque et finance) :

- Le statut d’acteur non soumis à la réglementation peut nécessiter une déclaration auprès de l’ACPR :

Dans le cas de l’agrément, la FinTech doit remplir certains prérequis avant de se lancer dans une démarche d’obtention d’agrément. Elle a besoin de :

- Une solidité financière : les fonds propres doivent prouver que la FinTech est stable et pérenne

- Un dispositif de gouvernance efficient comprenant un organe de surveillance et une direction nommée

- Un respect des obligations réglementaires de Lutte Contre le Blanchiment de Capitaux et le Financement du Terrorisme (LCB/FT)

- Un dispositif de contrôle interne (mise en place de 3 niveaux de contrôle) et de conformité (cartographie des risques complète et adaptée à l’activité)

- Une maîtrise de son Système d’Informations, de la sécurité et de la confidentialité de ses données

Une fois l’agrément obtenu, la FinTech doit aussi veiller au maintien de ses acquis. En plus d’être conforme à la réglementation et donc d’éviter une sanction de la part du régulateur, l’obtention de l’agrément représente différents avantages pour la FinTech :

Quel avenir réglementaire pour les FinTechs ?

Au-delà des approches des régulateurs, la question de l’avenir réglementaire des FinTechs se pose.

En effet, selon une étude menée par l’Autorité Bancaire Européenne, sur 282 FinTechs dans 22 pays de l’Union Européenne, il existe un important manque d’uniformité dans la réglementation applicable aux FinTechs : 33% de ces FinTechs ne font l’objet d’aucun régime réglementaire, tandis que 8% échappent à toutes réglementations car elles proposent des technologies innovantes (ex : biométrie) qui ne sont pas encore réglementées. De plus, différentes zones d’ombre ont été mises en avant :

- Cette uniformité réglementaire représenterait un risque important lié à la protection des agents économiques. Par exemple, en cas de litige, une majorité des FinTechs interrogées n’ont aujourd’hui aucune procédure en place permettant de répondre aux demandes des clients ou encore de traiter les réclamations potentielles. Le manque de protection face à la cybercriminalité serait également souligné : que se passerait-il pour l’agent économique (client) en cas de dysfonctionnement d’un robo advisor dû à une erreur ou un hacking ou une manipulation d’algorithme lié à l’octroi d’un crédit ? Le crédit serait malencontreusement accordé à un agent économique non solvable. Si l’on reproduit ce cas à grande échelle, serait-on à l’aube d’une nouvelle crise financière ? Enfin, des risques liées à la protection des données des agents économiques ont aussi été identifiés, mais seront potentiellement atténués lors de l’entrée en vigueur de la General Data Protection Regulation (GDPR).

- Le manque d’harmonisation de la réglementation FinTech représenterait aussi un risque de discrimination lié à l’intégration d’algorithme et d’intelligence artificielle. Les algorithmes et l’intelligence artificielles permettent de traiter des volumes de données importants à une vitesse impressionnante. Mais, selon l’étude, ils engendrent aussi une collecte de données plus importantes concernant les agents économiques, ce qui aurait pour effet de démultiplier les segmentons de clientèle. Ainsi, les agents économiques deviendraient moins égaux face aux services et aux avantages tarifaires proposés par certains FinTechs. Aussi, le manque de transparence des outils de scoring et des processus de décision finale.

L’idée d’une réglementation européenne se fait de plus en plus insistante. L’état de la réglementation actuelle appliquée aux FinTechs ne doit pas être sous-estimé puisqu’il représente des risques pour la stabilité du système financier, la protection des données personnelles et des impacts sur la lutte contre le blanchiment de capitaux et le financement du terrorisme.

De plus, le Brexit pourrait avoir comme effet d’augmenter le nombre de FinTechs au sein de l’Union Européenne. 2/3 des FinTechs seraient basées à Londres, ce qui en fait la 1ère place financière européenne. Mais le Brexit a comme conséquence de faire perdre le passeport financier européen aux FinTechs britanniques. Le passeport européen financier permet à une entreprise d’exercer ses activités (vendre ses produits/services) dans l’Espace Economique Européen (EEE). Les banques, les assureurs et surtout les sociétés de gestion d’actifs sont concernées (et donc les FinTechs aussi). La FCA estime à 5 500 le nombre d’acteurs utilisant le passeport financier européen. De ce fait, les FinTechs installées au Royaume-Uni auront un périmètre d’activité réduit au Royaume-Uni, et ne pourront plus exercer leurs activités au sein de l’EEE. De ce fait, certaines FinTechs ont déjà entrepris de délocaliser dans un pays membre de l’EEE afin de reconquérir le passeport financier européen et de maintenir un périmètre d’activité élargi. Après avoir lancé le « Passeport Talent » (carte de séjour pour les étrangers qui souhaitent créer une entreprise ou investir en France, ou sont artistes, valable 4 ans maximum et renouvelable) en Octobre 2016, la France a récidivé en proposant une extension, le « French Tech Visa », qui a été officiellement lancé en Juin 2017 : il s’agit d’une « procédure simplifiée et accélérée » pour obtenir un titre de séjour (c’est-à-dire le Passeport Talent) ; une aubaine pour les porteurs de projet britanniques…

Enfin, une consultation intitulée « Vers une Europe de services financiers plus concurrentiels et innovants » a été lancée par la Commission Européenne, du 23 Mars au 15 Juin 2017. L’objectif de cette consultation est d’aborder la problématique de l’approche réglementaire des FinTechs au sein de l’Union Européenne et d’envisager les différentes approches présentes au sein des Etats membres. Les acteurs européens du secteur financier sont donc amenés à se positionner sur l’opportunité de constituer la création d’un statut européen, l’harmonisation des régimes nationaux liés au financement participatif, une « académie de l’innovation » réunissant des experts, autorités nationales compétentes ainsi que des associations de consommateurs, ou encore un sandbox européen destiné aux FinTechs désirant exercer au sein de plusieurs Etats membres. Suite au traitement des opinions collectées, l’Autorité Bancaire Européenne prévoit de proposer un plan d’actions pour début 2018.

Compte-tenu des précédentes crises financières, les acteurs financiers (dont les FinTechs) ont besoin d’être régulés afin de protéger les agents économiques et maintenir un système financier stable. Même si les différences des approches des régulateurs concernant les FinTechs sont pointées du doigt, la réglementation internationale est applicable à tous. En Europe, ces réglementations transposées en droit national laissent apparaître dess différences importantes, qui ouvrent clairement le débat sur une harmonisation de la réglementation, et qui passera peut-être par une réflexion à l’échelle européenne.