Les nouvelles directives économiques américaines, quels potentiels impacts sur les marchés financiers ?

A l’image des instituts de sondage donnant quasiment tous Hillary Clinton victorieuse des élections présidentielles américaines, les marchés financiers avaient également intégré la victoire de l’ancienne First Lady dans leurs anticipations. Au lendemain de la victoire de Donald Trump, ces anticipations erronées auraient pu entraîner d’importants troubles sur les marchés financiers, à l’échelle nationale et mondiale. Pourtant, les réformes économiques et financières promises par Donald Trump semblent pour le moment perçues de manière positive par les marchés. Panorama des mesures annoncées.

Les prémisses d’une dérégulation financière ?

Bien qu’il ait fréquemment attaqué sa rivale sur ses liens avec Wall Street, le nouveau président des Etats-Unis a fait de la dérégulation financière l’une de ses priorités. Toutefois, D.Trump justifie sa position en affirmant que la loi Dodd-Frank et les mesures de régulation instaurées après la crise de 2007 ont asphyxié les banques et les ont empêchées de financer l’économie réelle, et donc de créer des emplois. Donald Trump souhaite donc abroger cette loi et la remplacer par de nouvelles politiques devant encourager la croissance économique et la création d’emplois sur le territoire américain.

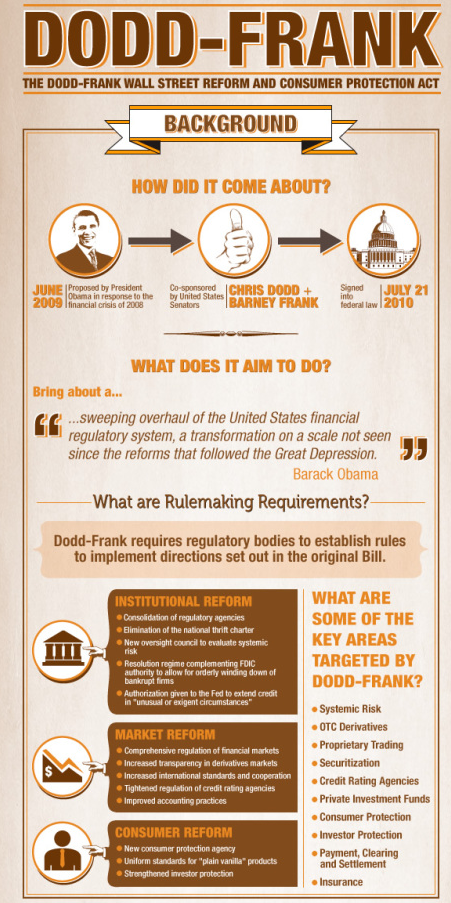

La loi Dodd-Frank, adoptée par le Congrès américain en juillet 2010, constitue la plus vaste réforme de la régulation financière aux Etats-Unis depuis les années 1930 et le Glass-Steagle Act. Après la crise financière de 2007, cette loi visait à étendre le contrôle des régulateurs sur plusieurs pans de la finance. Elle prévoyait, entre autres, le renforcement des pouvoirs de la Banque Centrale (la FED) et la création d’un organisme dédié à la protection des consommateurs de produits financiers au sein de cette dernière.

La loi Dodd-Frank, adoptée par le Congrès américain en juillet 2010, constitue la plus vaste réforme de la régulation financière aux Etats-Unis depuis les années 1930 et le Glass-Steagle Act. Après la crise financière de 2007, cette loi visait à étendre le contrôle des régulateurs sur plusieurs pans de la finance. Elle prévoyait, entre autres, le renforcement des pouvoirs de la Banque Centrale (la FED) et la création d’un organisme dédié à la protection des consommateurs de produits financiers au sein de cette dernière.

Donald Trump a annoncé vouloir agir sur chacun des principaux points de cette loi : réduction du pouvoir de l’agence de protection des consommateurs ; réduction de la pression réglementaire sur les banques régionales ; limitations de la spéculation pour compte propre amoindries…

A la bourse, les valeurs bancaires ont accueilli très positivement ces promesses de réformes. Mieux, fin novembre, les principales places boursières américaines ont enregistré des records : pour la première fois de leur histoire, le Dow Jones a dépassé les 19.000 points, et le S&P500 est passé au-dessus des 2.200 points. C’est aussi la première fois depuis 1999 que les grands indices américains atteignent un record ensemble.

Les bourses européennes ont également profité de ces mouvements de hausse. De manière générale, les marchés financiers réagissent pour le moment, de manière positive à l’hypothèse d’une politique probusiness, reposant sur moins d’impôts et d’Etat, et des investissements massifs.

Ces réformes de dérégulation financière voulues par le président américain sont à contrecourant des politiques menées dans le monde depuis la crise de 2007, et pourraient inspirer d’autres pays à suivre cette voie.

La réduction de la pression fiscale, pour attirer les entreprises et leurs bénéfices

La question de l’impôt sur les sociétés est un autre point sur lequel l’action de D.Trump peut s’avérer déterminante. Il souhaite abaisser le taux d’imposition sur les sociétés de 35% à 15%, pour attirer les entreprises. Et plus particulièrement les entreprises américaines, qui préfèrent conserver à l’étranger leurs bénéfices réalisés hors du pays, en leur offrant un taux unique de 10% pour une durée limitée. Aujourd’hui, les multinationales américaines possèdent environ 2 500 milliards de dollars de liquidités hors du territoire national, une somme colossale, équivalent à 14% du Produit Intérieur Brut des Etats-Unis. Au vu de ces chiffres, la volonté de D. Trump de rapatrier cette somme se comprend aisément.

A l’échelle mondiale, une telle réforme pourrait amener une compétition fiscale accrue entre les pays. Un pays comme l’Irlande risquerait d’être fortement affecté : si la différence entre son taux d’imposition (12,5%) et celui pratiqué par les Etats-Unis se réduit fortement, elle y perdra une grande partie de son avantage comparatif. Cela pourrait aussi mettre à mal, par exemple, le projet de coordination fiscale adopté par le G20 en 2015 au sein des pays de l’OCDE. Cette réforme fiscale pourrait également affecter l’attractivité des paradis fiscaux, fortement utilisés par des multinationales comme Apple ou Google.

Le retour du dollar fort et son potentiel impact sur les échanges internationaux

Tous ces éléments ont un impact sur le marché mondial des devises. Les promesses de baisses d’impôts, d’investissements publics massifs, ainsi que le rapatriement des profits des multinationales américaines… attirent les capitaux aux Etats-Unis entraînant mécaniquement une hausse de la valeur du dollar par rapport aux autres devises. Le dollar est aujourd’hui à 40 % au-dessus de sa valeur de 2011 et s’est globalement renforcé par rapport aux devises des marchés émergents. A contrario, le yuan est tombé à son niveau le plus bas par rapport au dollar depuis 2008.

Une appréciation du dollar représente un risque de réduction de la compétitivité des USA, soit un risque de ralentir les exportations américaines et de détruire ainsi des emplois exposés au commerce international, tel les emplois manufacturiers. Pour atténuer ce phénomène, et ainsi rééquilibrer la balance du commerce extérieur des Etats-Unis, D.Trump pourrait être amené à mettre en œuvre ses promesses de campagne concernant un protectionnisme agressif, avec la mise en place de tarifs douaniers élevés aux importations chinoises et mexicaines.

Une appréciation du dollar représente un risque de réduction de la compétitivité des USA, soit un risque de ralentir les exportations américaines et de détruire ainsi des emplois exposés au commerce international, tel les emplois manufacturiers. Pour atténuer ce phénomène, et ainsi rééquilibrer la balance du commerce extérieur des Etats-Unis, D.Trump pourrait être amené à mettre en œuvre ses promesses de campagne concernant un protectionnisme agressif, avec la mise en place de tarifs douaniers élevés aux importations chinoises et mexicaines.

Durant sa campagne, Donald Trump n’a eu de cesse de fustiger une finance « sans visage, composée de banquiers ayant confisqué la richesse des classes moyennes ». Pourtant son gouvernement sera constitué de plusieurs personnalités (milliardaires, anciens de Goldman Sachs ou de Rothschild) issues de l’etablishment financier qu’il a tant critiqué. Une aubaine pour le monde de la finance au détriment de certaines des promesses de campagne du futur président? Affaire à suivre.